В современном бизнесе финансовая устойчивость – ключевой аспект успешной деятельности предприятия. Понимание и анализ финансовой стабильности помогают предвидеть потенциальные риски и максимизировать возможности для долгосрочного развития. В этой статье специалисты assino разберут основные типы финансовой устойчивости предприятия и методы их анализа.

- Основа данных для анализа

- Основные этапы анализа финансовой устойчивости

- Ключевые показатели

- Коэффициент автономии

- Коэффициент соотношения собственных средств компании со средствами, полученными в результате займов

- Коэффициент финансовой устойчивости

- Коэффициент маневренности собственного капитала

- Коэффициент краткосрочной задолженности

- Уровень платежеспособности организации

- Пример расчета коэффициентов в конфигурациях 1С

- Пример расчета коэффициентов в решении «1С:Управление холдингом»

- Пример расчета в решении «1С:ERP Управление предприятием 2»

- Итоги

Успешный бизнес — это совокупность отлаженных процессов. Чтобы ежедневно сохранять конкурентоспособность необходимо принимать точные и своевременные решения, которые соответствуют заданному курсу предприятия. Для решения такой задачи необходимо проводить анализ финансового состояния компании.

«Анализ — дробление системы на части — дает нам знание, а синтез — объединение частей в целое — дает понимание»

В случаях, когда идет речь о коротком промежутке времени акцент необходимо сделать на финансовых возможностях организации. Если же требуется получить аналитику для долгосрочных целей, то на первое место следует поставить финансовую устойчивость предприятия.

Финансовая устойчивость — это критерий, который показывает уровень стабильности предприятия. Под ним подразумевается наличие финансовых возможностей для осуществления собственной деятельности — производства товаров, оказания услуг и так далее. Также он показывает способность компании на стабильном уровне сохранять превышение доходов над расходами.

Основная идея проведения анализа — получение информации о финансовом состоянии компании и ее возможности вести бизнес без привлечения спонсоров, получения кредитов и других источников Результат — получение полноценной картины внутреннего состояния организации.

В зависимости от ситуации предприятие может выполнить анализ своими силами, или же привлечь сторонних специалистов для получения наиболее выгодного предложения по вложению денежных средств.

Процесс анализа финансовой устойчивости, как правило, включает в себя:

- Подбор показателей

- Поиск ресурсов, которые помогут улучшить эффективность

- Разработку плана по укреплению финансовой устойчивости

Основа данных для анализа

Как правило в основу данных для анализа закладывается финансовая отчетность предприятия, например, можно взять для этого бухгалтерский баланс. Чтобы увеличить результативность так же можно включить в него данные управленческого учета. Для выполнения берутся абсолютные и относительные величины, а полученные коэффициенты соотносятся со средними нормативными значениями.

При выполнении анализа акцент ставится на источники финансов организации и структуру ее активов, при этом необходимо учитывать изменения этих показателей с течением времени. Для анализа к данным по балансу могут иметь доступ как сотрудники самого предприятия, так и другие внешние заинтересованные лица, например это могут быть налоговая или партнеры компании.

Основная характеристика устойчивого финансового состояния в организации — стабильное повышение дохода с сохранением или увеличением ее платежеспособности.

Основные этапы анализа финансовой устойчивости

Стандартная методика выполнения анализа финансовой устойчивости включает в себя следующие шаги:

- Определение целей анализа и подходов, которые можно применить

- Оценка достоверности данных, которые будут использоваться при его выполнении

- Определение методов

- Выполнение анализа и систематизация полученных данных

Рассмотрим пункты выше более подробно.

1 ШАГ – определение цели анализа финансовой устойчивости и методов, которые будут применяться в процессе. Возможны следующие варианты:

- Соотнесение полученных значений конкретной компании со средними значениями в сфере в целом;

- Соотнесение с данными, полученными при анализе прошлых периодов

- Сравнение значений с данными других компаний

2 ШАГ — оценка достоверности полученных данных. Вся информация должна отвечать необходимым критериям: ее должно быть достаточно по объему, она должна быть точной и непредвзятой.

3 ШАГ — выбор наиболее подходящего метода определения финансовой устойчивости для конкретного предприятия.

4 ШАГ — осуществление самого анализа. Результаты систематизируются и в дальнейшем будут являться главным критерием для руководства бизнесом.

Узнайте, как 1С может улучшить ваш анализ финансовой устойчивости.

Запишитесь на бесплатную консультацию.

Ключевые показатели

Абсолютные показатели раскрывают реальное положение компании в части финансов.

В перечне основных показателей можно выделить следующие:

- Средства из личного оборота

- Личные и долгосрочные заемные источники

- Конечная сумма всех финансовых источников предприятия

В процессе анализа при помощи коэффициентов формируется абсолютное изменение значений показателей в рамках указанного периода, а также скорость их изменения. По полученным значениям указанных выше трех показателей выявляется вид финансовой устойчивости предприятия.

Относительные показатели определяют уровень того, насколько сильно различные факторы влияют на финансовое положение предприятия. Становится понятно, в какой степени компания зависит от внешних финансовых источников.

Нельзя забывать, что анализ финансовой устойчивости — это не просто определение коэффициентов и сравнение полученных значений с существующими нормами. Завершение анализа — реальная оценка положения дел в компании, что даст возможность найти решение либо по сохранению текущего уровня и его улучшению, либо по выходу из кризисного состояния. Вычисление коэффициентов является одним из существенных этапов, но не итогом.

Коэффициент автономии

Данный коэффициент показывает часть личного капитала в общих активах организации. Благодаря этому можно оценить, как сильно предприятие зависит от заемных источников денежных средств.

Вычислить данный коэффициент можно двумя способами:

Собственный капитал / Сумму всех активов

или

Строка 1300 баланса / Строка 1600 баланса

Если расчетное значение получилось равным 0,5, то это является нормой, значит предприятие может покрывать все расходы за счет своих личных средств. Идеальное значение коэффициента — интервал от 0,6 до 0,7. Когда доля личных средств растет — это знак того, что предприятие освобождается от зависимости от заемных источников денежных средств, в том числе по причине отсутствия серьезных финансовых рисков.

Данный коэффициент представляет ценность не только для самого предприятия, но и для кредитных организаций. Высокий процент личных средств в активах дает большую гарантию того, что предприятие будет в состоянии погасить свои займы.

Коэффициент соотношения собственных средств компании со средствами, полученными в результате займов

Коэффициент считается пропорциональным соотношением личных средств компании и средств, полученных от кредиторов. Он вычисляется следующим образом:

(Долгосрочные обязательства по заемным средствам + краткосрочные заемные обязательства) / Собственный капитал

или

(Строка 1410 баланса + строка 1510 баланса) / Строка 1300 баланса

Нормой является значение 0,5. Если промежуточный интервал варьируется от 0,5 до 0,7, то это говорит о финансовой независимости предприятия. Если же значение превышает отметку 0,7, в таком случае идет речь о кризисном положении и большой вероятности банкротства, так как количество заемных денежных средств превышает собственные.

Значение и изменение данного показателя в первую очередь интересуют инвесторов, кредиторов и банков.

Коэффициент финансовой устойчивости

Данный коэффициент позволяет определить, на какие доли активов идут расходы из благонадежных и стабильных потоков денежных средств. Благонадежность определяется исходя из срока использования источника, таковыми можно назвать те, которыми предприятие пользуется более года.

Коэффициент можно определить по формуле:

(Собственный капитал + Долгосрочные обязательства) / Валюта баланса

или

(Строка 1300 баланса + Строка 1400 баланса) / Строка 1700 баланса

Нормой, полученной при расчете считается интервал от 0,8 до 0,9. Если показатель превышает нормативное значение, то предприятие становится свободным от использования денежных средств кредиторов, так как правильно распределяет собственные денежные средства. Если же значение ниже нормы или уже достигло отметки 0,75, то наоборот, предприятие, увеличивая долю заемных денежных средств становится все более зависимым от кредиторов и это создает риск банкротства.

Коэффициент маневренности собственного капитала

Данный коэффициент определяет, насколько компания является независимой в части имеющихся у нее личных оборотных средств. Определив коэффициент маневренности можно увидеть, какой процент личных средств компания расходует на собственные нужды, чтобы при этом оставаться «на плаву».

Чтобы рассчитать коэффициент маневренности необходимо использовать формулу:

(Собственный капитал — Внеоборотные активы) / Собственный капитал

или

(Строка 1300 баланса — Строка 1100 баланса) / Строка 1300 баланса

У формулы расчета показателя есть разновидности. В случае, когда у компании имеются продолжительные обязательства, то формула будет выглядеть так:

(Собственный капитал + Долгосрочные обязательства — Внеоборотные активы) / Собственный капитал

или

(Строка 1300 баланса + Строка 1400 баланса — Строка 1100 баланса) / Строка 1300 баланса

Вид расчета показателя, когда используется альтернативный вариант оценки личных оборотных средств выглядит следующим образом:

(Оборотные активы — Краткосрочные обязательства) / Собственный капитал

или

(Строка 1200 баланса — Строка 1500 баланса) / Строка 1300 баланса

Норма — значение 0,5. Значение 0,6 говорит о том, что предприятие успешно осуществляет свою деятельность и считается платежеспособным. Если полученное значение менее 0,3 предприятие является финансово зависимым и есть риск потери

платежеспособности.

Коэффициент краткосрочной задолженности

Он определяет количество краткосрочных обязательств среди общего объема всех обязательств.

Его можно определить по формуле:

Краткосрочные обязательства / (Долгосрочные обязательства + Краткосрочные обязательства

или

Строка 1500 баланса / (Строка 1400 баланса + Строка 1500 баланса)

Нормы в данном случае нет, а объяснение этому будет следующее: чем меньше коэффициент, тем лучше финансовое положение у компании. Если же значение с течением времени увеличивается, то у компании увеличивается количество краткосрочных обязательств и финансовая устойчивость уменьшается.

Уровень платежеспособности организации

Данный коэффициент позволяет предприятию оценить свои возможности по оплате уже имеющихся обязательств. Согласно полученному значению можно определить, насколько организация зависит или не зависит от кредиторов.

Коэффициент рассчитывается по формуле:

Собственный капитал / (Долгосрочные обязательства + Краткосрочные обязательства)

или

Строка 1300 баланса / (Строка 1400 баланса + Строка 1500 баланса)

Нормой является диапазон от 0,5 до 0,7. Если показатель превышает 0,7, то это говорит о высокой платежеспособности предприятия. Если же показатель ниже 0,5, то предприятие является зависимым от заемных денежных средств.

Пример расчета коэффициентов в конфигурациях 1С

Классической программой, в которой большинство пользователей производит расчет коэффициентов является Excel. Однако при помощи решений, предлагаемых 1С будет намного проще выполнять анализ финансовой устойчивости корпорации, так как специалистами 1С данный функционал полностью автоматизирован. Примерами таких решения являются 1С:Управление холдингом, 1С:ERP Управление предприятием 2. В первых двух конфигурациях вопрос расчета показателей решается при помощи подсистемы «Бюджетирование», в составе которой реализован механизм формирования и создания необходимых отчетов, где можно выбрать требуемые показатели и прописать формулы для их исчисления.

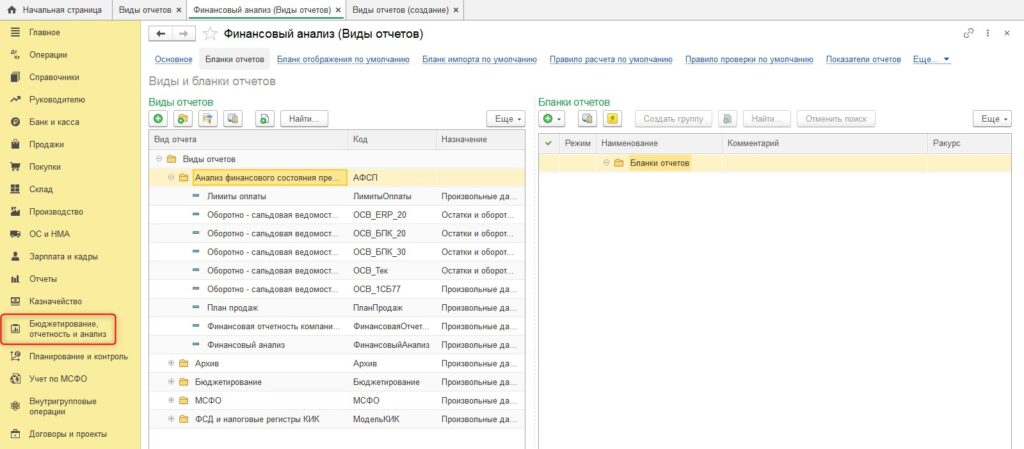

Пример расчета коэффициентов в решении 1С:Управление холдингом

В данной конфигурации необходимо перейти в раздел «Бюджетирование, отчетность и анализ»:

Здесь в справочнике «Виды отчетов» необходимо создать новый вид отчета.

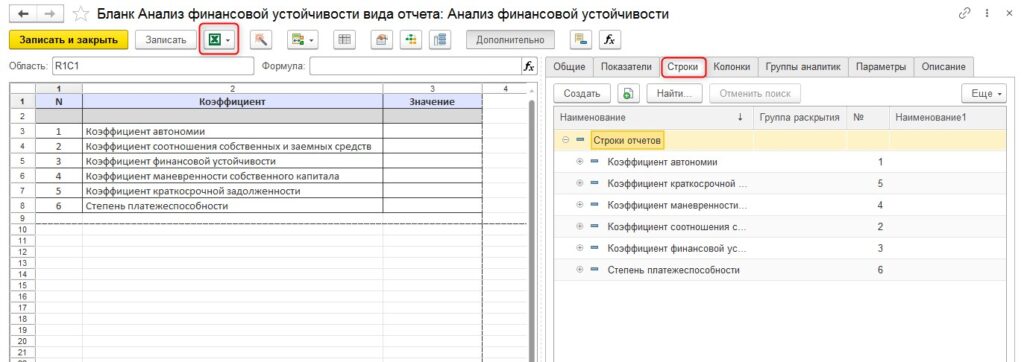

В данной конфигурации вид отчета можно загрузить из Excel. Новому виду отчета следует создать и соотнести набор строк:

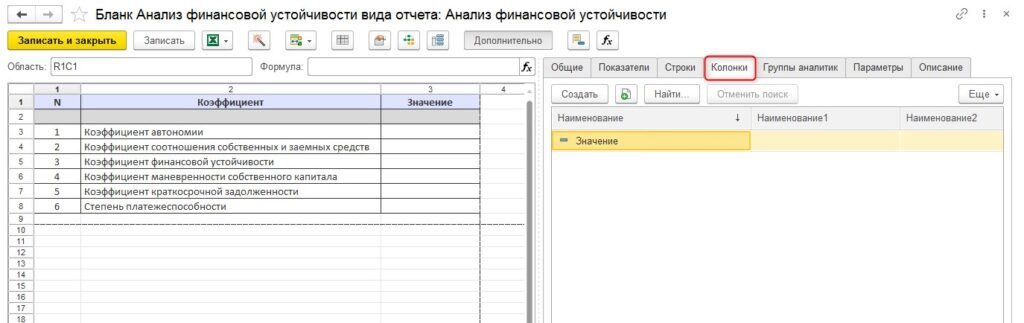

Далее следует внести необходимое количество колонок на вкладке «Колонки»:

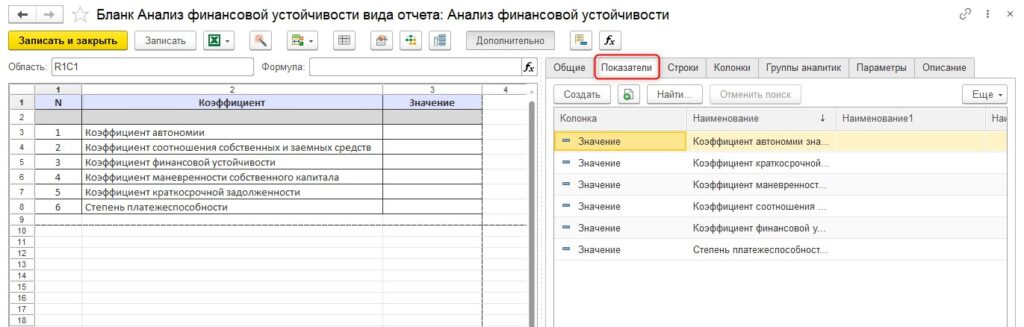

Значения, которые находятся на пересечении колонки и строк — это показатели отчета. На форме «Показатели» необходимо внести новые показатели. После этого показатели переносятся в форму на нужные ячейки отчета:

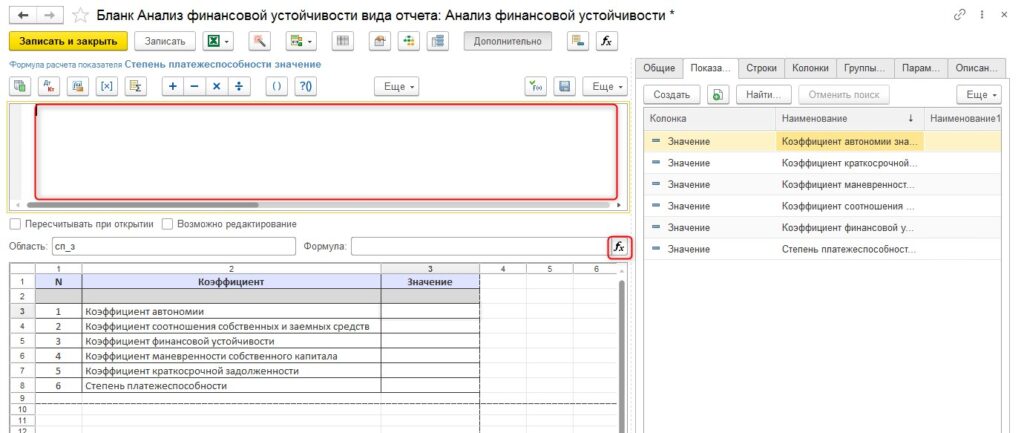

Затем по каждому показателю следует прописать формулу для подсчета его значения:

Пример расчета в решении 1С:ERP Управление предприятием 2

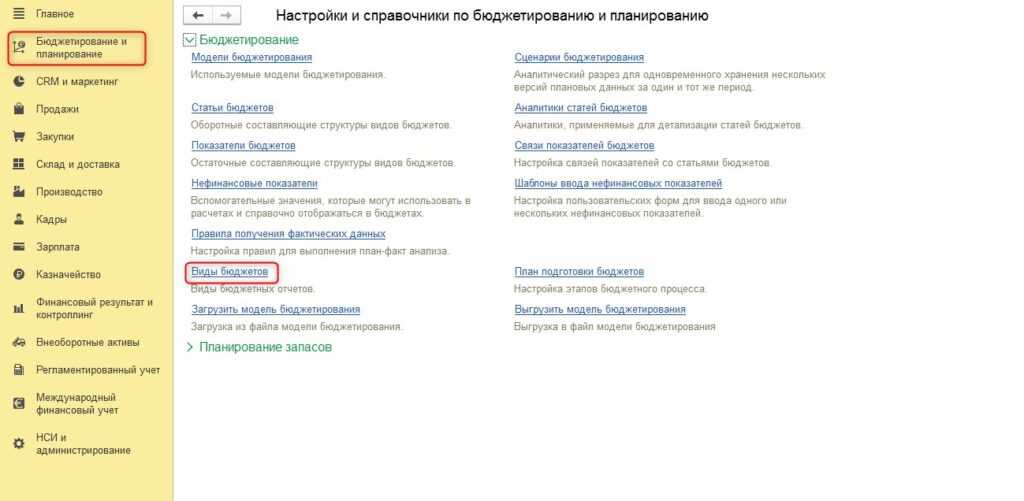

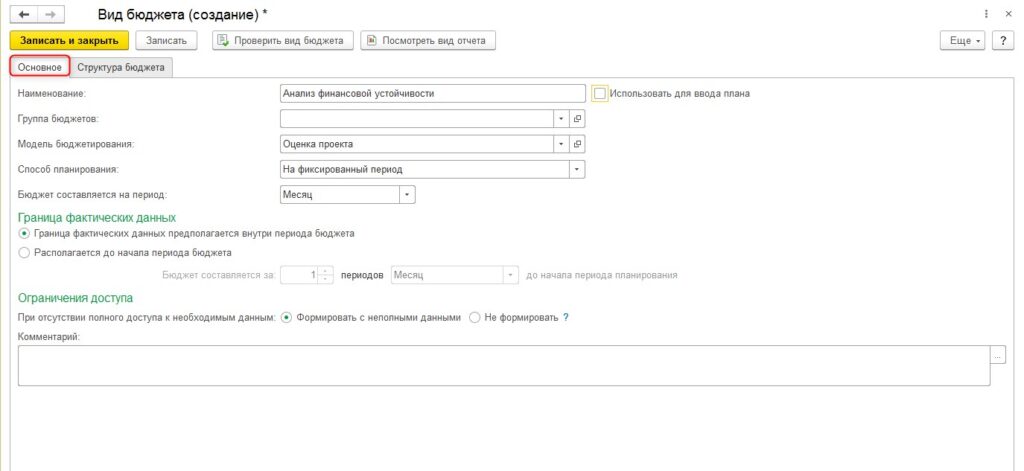

В разделе «Бюджетирование и планирование» следует перейти по ссылке «Виды бюджетов». Здесь необходимо создать вид бюджета:

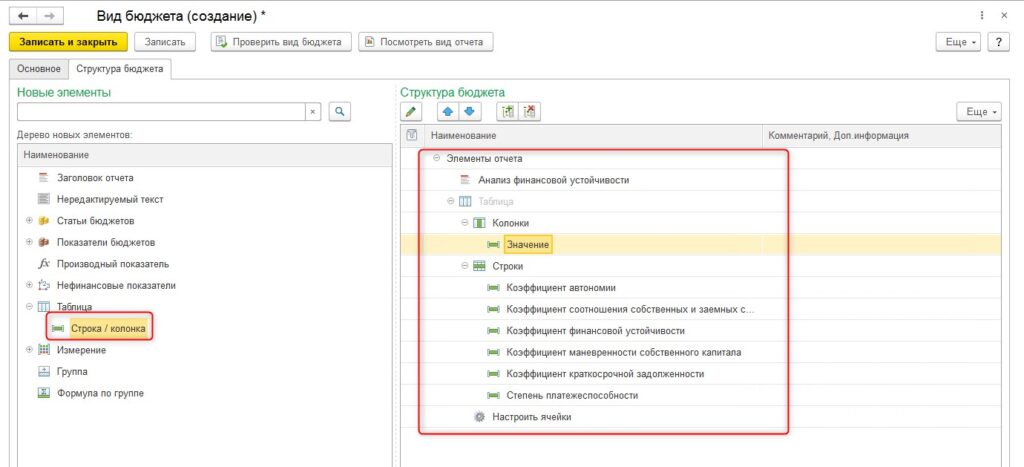

Для созданного вида бюджета требуется заполнить вкладки «Основное» и «Структура бюджета»:

На форме «Структура бюджета» в правой части следует создать новую структуру, для этого необходимо выбрать элементы из тех, что представлены в левой части формы (таблица, строка/колонка и т.д.):

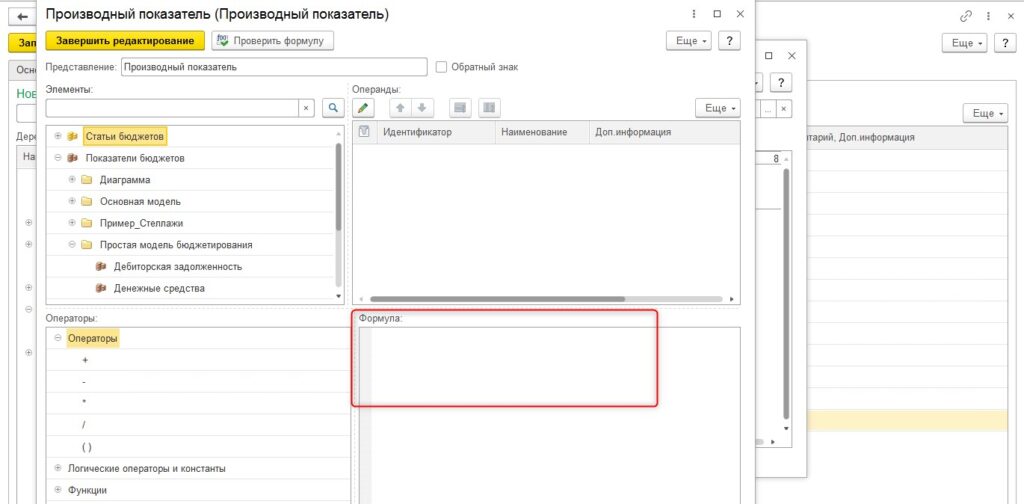

В новом виде бюджета необходимо перейти по кнопке «Настроить ячейки», где нам откроется интерфейс настройки формулы для расчета значений каждого элемента:

Итоги

Такой критерий как финансовая устойчивость предприятия крайне значим для современного бизнеса. Без постоянного повышения эффективности системы активов и капитала поддержать стабильное финансовое положение крайне сложно. Поэтому необходимо проводить периодический анализ финансовой устойчивости предприятия с использованием системы коэффициентов. В качестве основного источника данных для анализа берется бухгалтерский баланс компании.

Полученные коэффициенты соотносятся с нормативами и после завершения анализа по полученным итогам руководством вносятся важные управленческие решения для сохранения текущей ситуации или повышения уровня финансовой устойчивости.

Если вам необходима помощь в расчете показателей финансовой устойчивости в конфигурациях 1С — обращайтесь к специалистам assino, вам обязательно окажут компетентную и своевременную помощь.

Бесплатная консультация эксперта

Руслан Девиев

Руководитель проекта