Отчеты 6 НДФЛ в 1С

Новую форму отчетности по налогу на доходы физических лиц нужно предоставить уже за 1 квартал 2024 года.

Отчет 6 НДФЛ – это документ используется для отражения информации о выплатах и удержанных налогах у всех граждан, которые получают вознаграждения на территории Российской Федерации. Все компании и индивидуальные предприниматели, выплачивающие зарплату персоналу, обязаны представлять отчет 6 НДФЛ в ИФНС.

Отчет 6 НДФЛ содержит сведения обо всех переводах денежных средств, сделанных в пользу налогоплательщиков, независимо от цели этих оплат. Это может быть выплата по трудовому договору с сотрудником, оформление ГПХ соглашения с частным лицом, аренда имущества у физического лица или перечисление денег, не связанных с оплатой работы или услуг.

С 2016 года отчет 6 НДФЛ стал обязательным для всех организаций и индивидуальных предпринимателей. С 2023 года декларации нужно подавать только в электронном виде через специальных сертифицированных операторов ЭД. Исключение составляют компании с численностью работников менее 10 человек.

Программы «1С:Бухгалтерия 8» и «1С:Зарплата и управление персоналом 8» позволяют автоматизировать налоговую калькуляцию, что значительно упрощает работу бухгалтера.

В этой статье мы рассмотрим, как настроить и заполнить отчет 6 НДФЛ в программе 1С.

Настройка регистрации начислений и удержаний налога на доходы

Для начала работы с отчетом 6 НДФЛ в бухгалтерской программе произведите настройку автоматического расчета начислений и удержаний на выплаты сотрудникам. Корректные сведения о вознаграждениях персоналу гарантирует точность вычислений.

Чтобы произвести настройку учета, выполните следующие шаги:

- Откройте в меню программы вкладку «Зарплата и кадры»

- Далее зайдите в ячейку «Учет НДФЛ» и выберите пункт «Настройка».

- В открывшемся окне выберите строчку «Расчет НДФЛ» и укажите нужные показатели: ставки налога для физических лиц, облагаемую базу и период и т.д.

- У каждого варианта гонорара должен быть установлен флажок «НДФЛ».

- В ячейке «Код дохода» подберите соответствующий элемент из справочника.

- Для некоторых категорий вознаграждений (больничные, суточные) следует указать код вычета.

- Не забудьте сохранить введенную информацию для корректного формирования отчета 6 НДФЛ.

Настройка видов начислений

При выплатах не забудьте правильно подобрать вид документа, например заработная плата или больничный.

В поле «НДФЛ» обязательно должна быть установлена ставка налога.

Какие виды выплат можно указать:

- Оплата труда: оклад, доплата за ночные смены, ежемесячная премия

- Разовая, квартальная, годовая премия

- Прочие: больничные, отпускные, оплата по договору ГПХ.

- Расчет при увольнении

- Материальная выгода: проценты по займам

- Дивиденды

- Командировочные расходы сверхлимита

Настройка видов удержаний

У каждого типа отчислений, облагаемых налогом, должен быть установлен флажок «НДФЛ».

В поле «Код вычета» необходимо выбрать соответствующий элемент из справочника.

Виды вычетов

- Стандартные

- 1400₽ на первого и второго ребенка до совершеннолетия.

- 3000₽ на третьего и последующих до 18 лет, по их количеству. ( На двоих — 6 тыс, на троих — 9 тыс).

- 5000₽ на каждого ребенка-инвалида до 18 лет.

- 6000₽ на ребенка в возрасте от 18 до 24 лет, обучающегося очно в образовательных учреждениях.

- 3000₽ на нетрудоспособного члена семьи, находящегося на обеспечении сотрудника.

- 500 и 3000₽ — Герои СССР и РФ, чернобыльцы и пострадавшие в радиационных авариях. (подп. 2 п. 1 ст. 218 НК РФ).

- Социальные

Это расходы, связанные с:

- Обучением самого налогоплательщика, его детей и подопечных.

- Лечение гражданина, его супруга, родителей, детей.

- Приобретение лекарств.

- Оплата дорогостоящего лечения.

- Взносы по договорам добровольного пенсионного страхования (ДПС) и добровольного страхования жизни (ДСЖ).

- Имущественные

Это издержки, в связи с:

- Покупкой жилья: квартиры, дома, комнаты.

- Строительством жилого дома и приобретением земельного участка.

Максимальная сумма имущественного вычета при покупке имущества составляет 2 млн рублей. Это означает, что можно вернуть: 260 тыс. руб. – при покупке жилья за свои средства и 390 тыс. рублей – при покупке собственности в ипотеку (260 000 рублей + 13% от суммы уплаты процентов).

Для получения имущественной компенсации сотрудник должен подать заявление в ИФНС по месту жительства и представить документы, подтверждающие право на вычеты.

- Инвестиционные

Это возможность вернуть часть затрат от:

- Внесения средств на индивидуальный инвестиционный счет (ИИС).

- Получения прибыли от операций на ИИС.

При регистрации удержания в обязательном порядке требуется указать вид документа, в котором оно отражается (например, «Заявление на вычет»).

В поле «НДФЛ» должна быть установлена сумма обязательного платежа по налогу.

Для проверки корректности информации по начислениям и удержаниям можно использовать отчет «Анализ НДФЛ по месяцам»:

Он позволяет проверить правильность вычислений.

В протоколе отражается сумма по всем доходам и расходам кадрового состава и формируется сальдо по НДФЛ.

Гайд по заполнению отчета 6 НДФЛ в 1С

Отчет 6 НДФЛ формируется на основе данных о расчетах и сборах налога на доходы, которые были зарегистрированы в программе 1С.

Подготовка к заполнению:

- Убедитесь, что в вашей версии программы 1С реализована новая форма отчета 6 НДФЛ.

- Обновите системное обеспечение 1С до актуальной версии. Для этого следует зайти в раздел «Администрирование» и найти вкладку «Обновление конфигурации». Его можно загрузить через интернет или с внешних носителей.

- Убедитесь, что в софте правильно указана информация для отчета 6 НДФЛ.

- ИНН, КПП, название вашей организации;

- коды ОКТМО и ОКАТО;

- код ФНС, в который подается отчет

- Перед началом работы проверьте корректность заполнения справочников:

- «Физические лица»: Проверьте правильность внесения сведений по персоналу. Это данные удостоверения личности: фамилия, полное имя и отчество, ИНН, регистрационные и паспортная информация.

- Доходы: Укажите все виды вознаграждений, с которых будет удерживаться налог.

- Добавьте коды вычетов, которые предоставляются вашим сотрудникам.

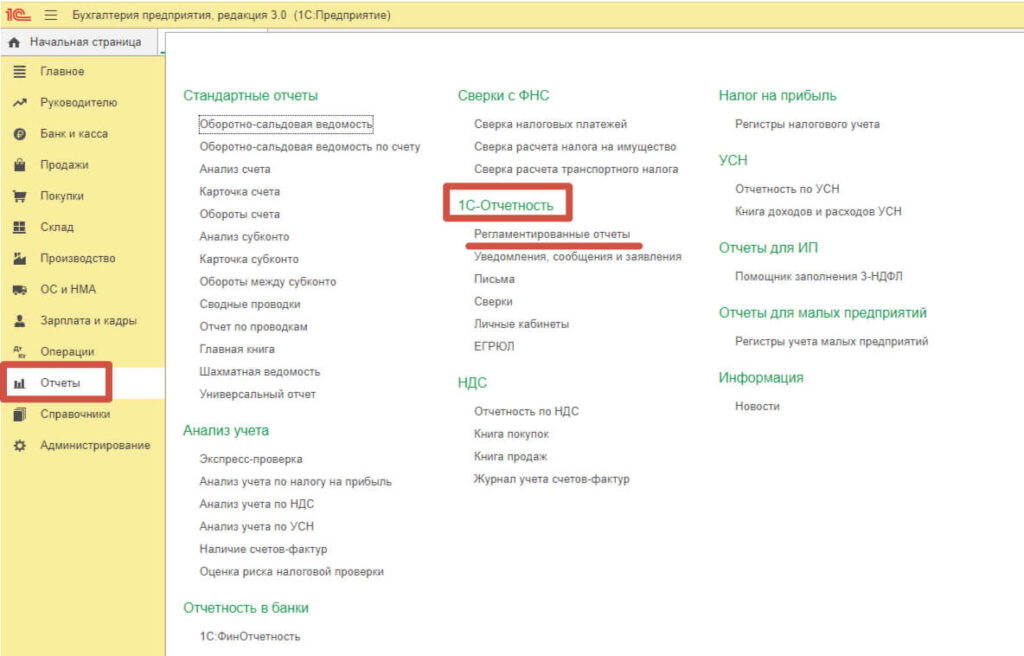

Как сформировать расчет по форме 6 НДФЛ в 1С

Отчет 6 НДФЛ в 1С генерируется автоматически. Вам только следует выбрать его из списка регламентированной отчетности и указать отчетный период.

Обратите внимание: ежеквартально в контролирующие органы представляется декларация, которая состоит из титульного листа; раздела №1 и №2. Полностью за весь отчетный год потребуется сдать еще и Приложение 1 (индивидуальные записи по сотрудникам).

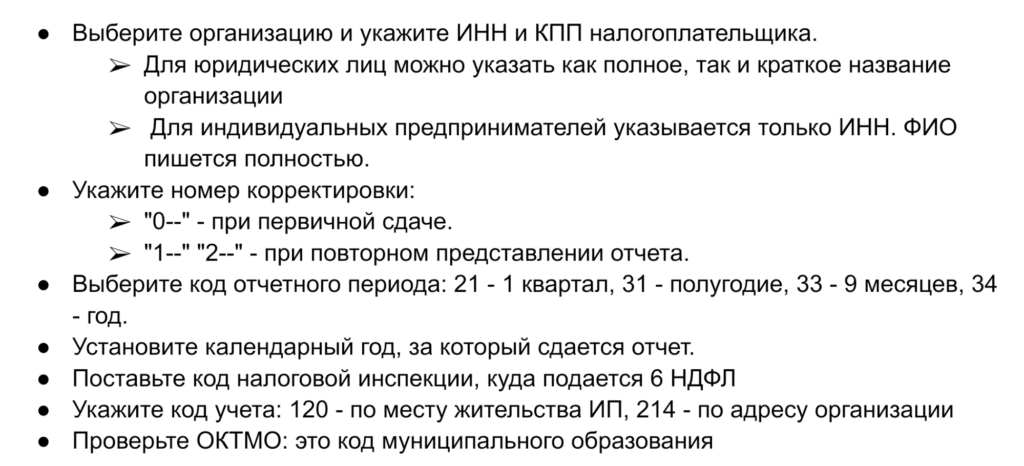

Алгоритм заполнения титульного листа

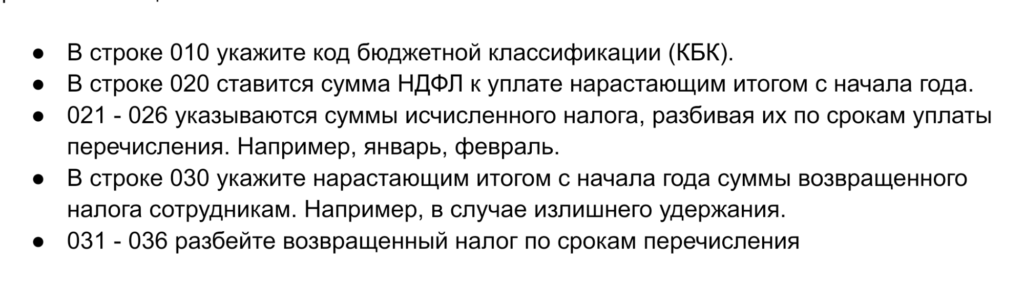

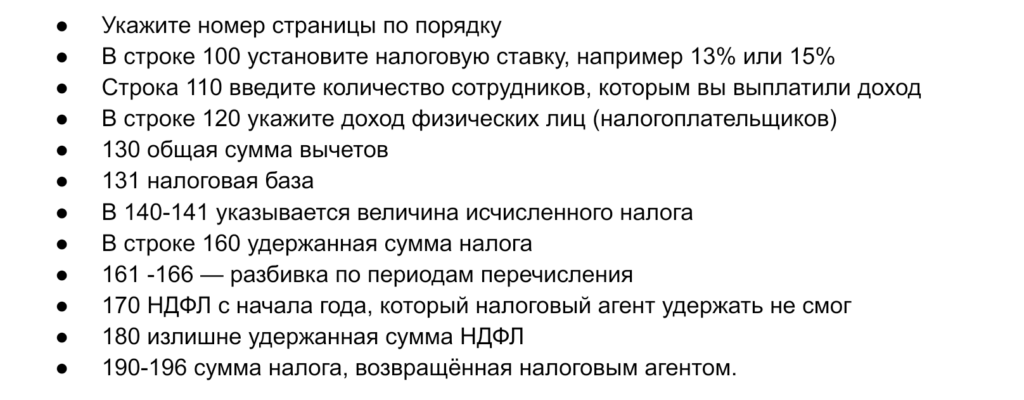

Алгоритм заполнения 1 раздела в отчете 6 НДФЛ

Здесь содержится информация обо всем персонале накопительными данными с начала года. Количество разделов соответствует числу налоговых ставок, применяемых к выплатам в пользу физических лиц.

Алгоритм заполнения раздела 2 в НДФЛ 6

Остальные строки документа 2 заполняются только при наличии указанных в них показателей. Например, когда есть высококвалифицированные специалисты или иностранные работники.

Как заполнить форму о доходах и налоге для физических лиц

Это приложение оформляется только в годовом отчете. Информация о персонале заносится так же, как и в форме 2-НДФЛ.

Номер страницам присваивается автоматически программой или вручную по порядку. При первоначальной подаче формы указывается номер коррекции «00», при исправлении отчета — «01», «02». Аннулированным формам присваивается номер «99».

Порядок оформления.

Добавьте всех работников и физических лиц, которым начислялась зарплата или производились выплаты в данном периоде.

Раздел 1: на каждого сотрудника заполняются индивидуальные сведения. Полное имя должно соответствовать сведениям в паспорте. Для иностранцев личная информация заносится латинскими буквами

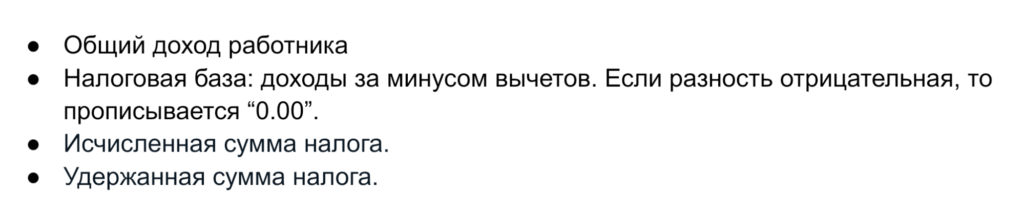

Раздел 2: Суммарное вознаграждение и налоговая ставка за год определяют количество необходимых форм для заполнения на каждого работника.

На этих страницах надо заполнить:

Раздел 3: налоговые вычеты.

В этом пункте указываются все коды вычетов, которые применялись. И отразить общую сумму по каждому. Например, 126 — вычет на первого ребенка, 131 — на второго ребенка.

Приложение: сюда вносятся сведения о начислениях и вычетах. Информация заносится в документ с разбивкой по месяцам: 01 за январь, 04 за апрель, 10 за октябрь. Вычеты в этом документе не указываются.

После заполнения отчета его можно сформировать в виде печатной формы. Для этого выполните следующие шаги:

- Зайдите в пункт меню «Печать» в документе «Расчет 6 НДФЛ».

- Выберите какой вид печати «6 НДФЛ» вам нужен.

- Программа сформирует отчет в формате PDF или Excel.

- Распечатайте декларацию.

Контроль заполнения

Внимательно проверьте введенную информацию, просмотрите все части отчета.

Убедитесь, что все показатели заполнены верно. Проведите анализ отклонений. Если это целесообразно, внесите корректировки и устраните ошибки.

Проверка с помощью встроенных инструментов контроля в 1С

- Вкладка «Проверка заполнения» выявляет фактические ошибки в документах.

- «Анализ НДФЛ по месяцам» и «Анализ исчисленных и удержанных сумм НДФЛ позволяет сопоставить сведения по начисленным и удержанным суммам.

- Сравните показатели декларации с регистрами «Налоговый учет по НДФЛ» и «Удержанный НДФЛ».

Сверьте параметры отчета 6 НДФЛ с данными бухгалтерских регистров/счетов:

- «Ведомость по зарплате».

- «Журнал регистрации вычетов по НДФЛ».

- «Книга учета доходов и расходов”

Сверка с ФНС:

- При наличии электронно-цифровой подписи, получите в 1С:Отчетности справку о состоянии расчетов с бюджетом по налогу на выплаты физлиц.

- Сравните полученные показания с суммами, отраженными в 6-НДФЛ.

Отправка отчета 6 НДФЛ в ФНС

Перед сдачей пакета документов обязательно проверьте электронный формат отчета на соответствие требованиям ФНС. Это можно сделать с помощью встроенного механизма контроля. Он покажет корректность отправляемого файла.

Исправьте ошибки, если они будут обнаружены.

Следующим шагом требуется подписать отчет ЭП

- Перейдите в раздел 1С-Отчетности и выберите вкладку “6 НДФЛ».

- Нажмите ячейку «Подписать и отправить».

- Выберите сертификат ЭП и заверьте отчёт электронной подписью.

Отправка в документов в контролирующие органы

- В 1С-Отчетности нажмите «Отправить».

- Проверьте статус передачи.

- «Отправлено»

- «Принято

- Сохраните квитанцию о доставке и приеме декларации.

Обратите внимание: непредставление 6 НДФЛ влечет за собой штрафные санкции!

Финансовое взыскание в размере 1 000 рублей – за каждый полный или неполный месяц просрочки (п. 1.2 ст. 126 НК РФ). Также могут наказать и должностных лиц, директора или главного бухгалтера, для них штраф составит от 300 до 500 рублей.

Налоговая служба может приостановить операции по расчетному счету, если 6-НДФЛ не был сдан более 20 дней (п. 3.2 ст. 76 НК РФ).

Дополнительные рекомендации:

Перед отправкой отчета рекомендуется сделать резервную копию базы данных 1С.

При возникновении сложностей с заполнением или отправкой 6 НДФЛ, обратитесь к специалистам 1С в консалтинговую компанию Assino